点击 “简七读财” ,发送消息“ 理财小工具 ”

免费领取“40个赚钱工具资源包”

晚上好呀,我是简七编辑部的卫星~

我家有一套房子,从去年年初就挂牌出售。当时受「锚定效应」影响,总想把价格定得比市场价略高一些,结果房子一直没能卖出去。

昨天,中介打来电话告知,如今这套房子的市场价仅为150万,与之前的价格高点相比,刚好跌了一半。

这套房子是爸妈二十年前购置的,原本是打算用来养老的,原以为这是一桩稳赚不赔的买卖,没想到不仅房子难以出手,其回报率甚至还比不上同期的银行存款。

其实早在2020年,我就曾劝过爸妈见好就收。原因很简单,在家庭总资产中,房产的占比实在太高了,差不多达到了80%。

然而,当时房地产市场一片火热,房子的流动性也很好,爸妈根本想不到房价也会下跌。

这几年,我愈发意识到,这不仅仅是我们家的个例,而是许多家庭面临的共同问题。在中国家庭的资产配置中,房产占据了绝大部分(约七成)。

如今,利率持续下行。就在昨天,一年期定期存款利率再度下调,已经跌破了1%。

在这样一个房子难以变现、存款收益微薄的时代,我们究竟该如何为家庭财富找到一个安全可靠的归宿呢?

我尝试从海外家庭的资产配置变化中寻找灵感,希望这些经验能为我们打开新的思路。

01 日本:从房产主导到现金为王

上世纪90年代,日本正处于泡沫经济的顶峰时期。房价和股价一路飙升,人们陷入了越涨越买、越买越涨的狂热之中,房产在家庭总资产中的占比一度高达70%。

然而,随着央行加息,泡沫经济破灭,房价暴跌,人们的纸面财富瞬间化为乌有。

1995年,突如其来的神户大地震摧毁了约20万栋房屋,这让日本人深刻认识到,房产并非绝对安全的资产。

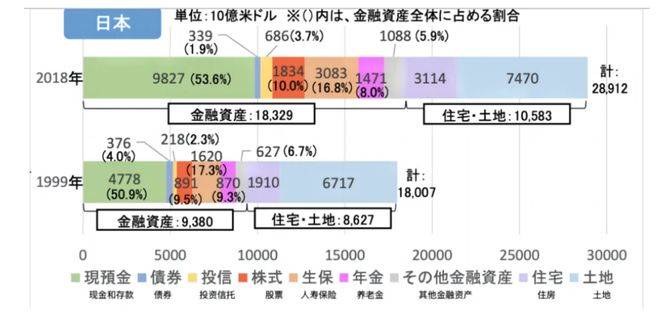

从那以后,日本人对房产的热情逐渐消退。到2018年,房产(包括自住房)在家庭资产中的占比已经降至40%。

在流动性更强的金融资产中,现金和存款的占比超过50%,保险产品的占比达到25%。

数据来源:日本事务局

那么股市的情况如何呢?

经历了「失落的三十年」后,日本人对本国股市的信心严重受挫,长期仅有约10%的资金投入股市。

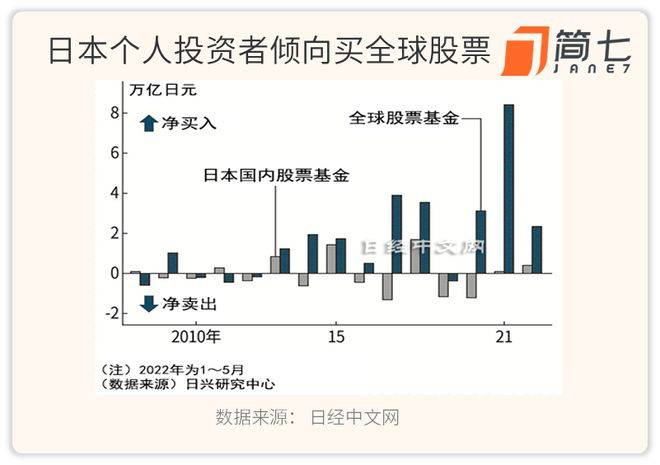

直到最近几年,随着政府推动上市公司加大分红和回购力度,日经指数才逐渐恢复了一些人气,但本国散户仍然更倾向于投资美股。

当然,将资金长期存放在银行也并非没有代价。目前,日本面临着低利率(存款利率0.5%)和高通胀(通胀率3%)的双重压力,现金的购买力持续下降。

尽管日本政府一直在努力推动民众「从储蓄转向投资」,但对于许多老年人来说,一旦风险偏好变得保守,就很难再做出改变了。

02 美国:股市撑起家庭财富

如果说日本的资产配置过于保守,那么美国则走向了另一个极端。

美国家庭在房地产上的配置比例长期保持在20%-30%之间,更多的资金流向了金融市场,尤其是股票市场。

在他们的金融资产中,约40%为股票,这一比例在全球处于领先地位。

即便在2008年金融危机之后,大多数人也没有从股市撤资,而是从成长股转向了高股息股票,以追求稳定的现金流。

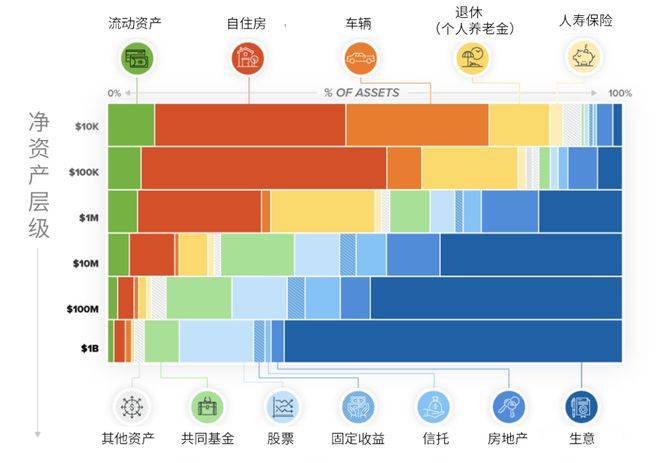

一个有趣的现象是,不同资产规模的人群,其资产配置逻辑存在显著差异。

净资产<10万美元的人群:自住房、汽车、养老保障等「刚需资产」占比接近80%,他们的主要任务是积累第一桶金; 10~1000万美元的人群:股票和基金的配置比例迅速上升; >1000万美元的人群:开始加大对自有企业等「可控现金流资产」的投资。

图源:visualcapitalist

这意味着,越富有的人越倾向于将资金投入到自己能够掌控的领域。

这也提醒我们,资产配置不仅仅是选择投资标的,更重要的是拥有持续创造财富的能力。

03 欧洲:均衡配置,稳健前行

欧洲家庭的资产配置相对较为「中庸」,三十年来一直保持着相对稳定的比例——

-房产约占总资产的一半,金融资产则占另一半。具体分配大致如下:

2008年金融危机和2012年欧债危机之后,许多家庭变得更加保守,纷纷加强了对养老金等长期现金流资产的配置。

总体而言,欧洲家庭的资产配置策略是:以稳定为首要目标,适度追求收益增长。

04 你的安全感源自何处?

通过对日本、美国和欧洲三种不同资产配置模式的分析,我们可以发现:

-日本人曾经将房产视为最大的安全感来源,但在泡沫经济破裂后,变得极度保守;

-美国人更相信市场的长期价值,愿意通过激进的投资策略换取未来的财务自由;

-欧洲人则倾向于稳中求进,通过储蓄、保险和股市的组合配置,避免过度集中投资。

因此,资产配置并非简单的模仿,而是要找到适合自己家庭的「舒适比例」。

05 我们家的资产配置规划

目前,我们家面临的主要问题是房产在总资产中的占比过高。

然而,由于当前房地产市场流动性较差,爸妈也不甘心低价出售房产,于是决定将房子出租,等待市场回暖。

我计划在未来,将新增收入更多地投入到金融资产中,目标是将房产:金融资产的比例从80:20调整为50:50。

在金融资产的配置上,我将借鉴欧洲的「中庸」风格,现金、股市和养老保障各占三分之一——

-现金

现金资产的主要目的是保障资金的安全性和流动性。即使利率较低,我也会优先配置存款、货币基金和逆回购,作为家庭资产的「安全垫」。

如果能够承受汇率波动的风险,海外高息存款也是一个不错的选择。例如,我两年前兑换的美元,购买了低风险产品,近期年化收益率仍有4%。

-股市

为了降低风险,我将采取全球分散配置的策略,不把鸡蛋放在同一个篮子里。例如,「极简投资」就是一种简单易行的股市投资策略。

-养老保障

我们可以发现,无论是日本、美国还是欧洲,养老保险在家庭资产中的占比均不低于25%。

除了国家社保和企业年金外,我们还可以通过购买商业保险来补充养老保障,例如储蓄险。

目前,国内储蓄险的利率高于银行存款(复利收益率约为2.5%-3%),能够锁定未来的现金流,并且与股市和房市相互独立,不用担心资产大幅贬值的风险,适合作为养老现金流的补充。

你可以根据自己的实际情况,计算出体面养老所需的资金缺口,然后再决定投资的金额和方式。

需要注意的是,越早进行养老规划,回报就越高。我曾经帮助一位朋友,分别在30岁和45岁时投入相同的资金购买储蓄险,到55岁领取养老金时,两者的差距高达50%(2000元 VS 3000元)。

如果你对这类稳健型资产感兴趣,本周我们将举办一期「储蓄险训练营」,你可以扫码了解详情。

此外,你也可以选择自己管理资产作为退休金,但这对投资能力提出了更高的要求。

我们之前写过一些相关的投资思路,供你参考:

06

海外的经验告诉我们,资产配置没有固定的标准答案,但我们可以从中思考自己未来想要的生活方式:

是通过投资实现资产增值? 还是依靠稳定的现金流安享晚年? 亦或是希望资产具有较强的灵活性,能够应对各种变化?

时代在变迁,「买房就能致富」的时代已经过去。但幸运的是,我们还有时间、知识和选择的权利。

希望今天的内容能够为你提供一些启发,理清资产配置的方向。如果你有任何想法,欢迎在评论区留言分享。

早晚听简七,get有用又易懂的理财知识

扫码了解一下~↓↓↓