近年来,券商再融资历经多番调整。从前期监管趋严,旨在避免行业盲目扩张,到后来进入结构优化阶段,行业融资节奏渐趋理性。

沉寂两年后,券商再融资迎来“松绑”。

近日,天风证券(601162)与南京证券(601990)的定增项目相继获交易所受理,这意味着行业再融资步入“有条件的常态化”阶段,募资投向也受到了更为精细的管控。

分析人士指出,券商再融资近年经历了多阶段演变。前期监管严格,明确要求避免盲目扩张,部分券商因此终止了定增计划。当下,行业进入结构优化期,资金用途从以往的“重资本扩张”转向“精准补能”,融资节奏更趋理性,对资本使用效率与业务协同性的关注度提升。未来,券商将从“规模驱动”迈向“能力驱动”,资本管理也会愈发精细化。

释放多重信号

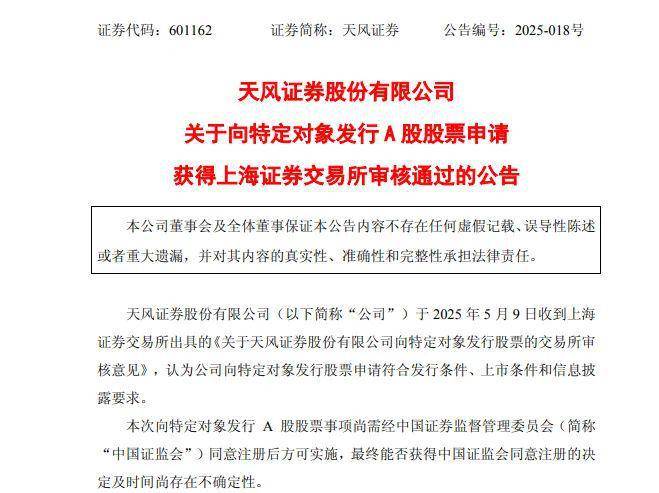

5月9日,天风证券收到上交所审核意见,认定公司向特定对象发行股票申请符合发行、上市条件及信息披露要求。5月16日,南京证券公告称,其向特定对象发行A股股票申请已获上交所受理。

这场持续两年的“长跑”出现转机。天风证券定增方案最早于2023年4月公布,后因市场环境变化延期;南京证券则于2023年6月首次发布定增预案。

两家券商定增获批,释放出多重政策信号。南宁学院金融专家、博士石磊在接受《国际金融报》记者采访时表示,这标志着证券行业再融资进入“有条件的常态化”阶段,政策逻辑从单纯的“堵漏洞”转变为“疏堵结合”,具体表现如下:

其一,从过去终止多家券商的低效定增计划,到如今强化资本节约型发展导向,使券商募资投向得到精细化管控。

其二,要求券商在聚焦服务实体经济的同时,注重战略协同。

其三,将控股股东的锁定期延长至五年,这种“长期锁仓”机制既体现了对公司战略的信心,也符合监管层对股东“真实注资、长期支持”的期望。

天使投资人、资深人工智能专家郭涛在接受《国际金融报》记者采访时提到,监管重心从“规模管控”转向“效率优先”,强调审慎开展高资本消耗业务;从“全面收紧”转向“精准支持”,鼓励信息技术投入等数字化转型;从“同质化融资”转向“差异化监管”,通过锁定期设置引导长期资本投入。

在郭涛看来,此类调整与监管“聚焦主责主业”的导向相符,标志着政策框架从总量控制转向结构优化。

优化财务业务结构

定向增发是券商重要的融资手段。石磊在受访时认为,其主要发挥以下核心作用:

一是补充资本金,优化财务结构。定增募资主要用于增加资本金、补充营运资金和偿还债务,从而提升券商的抗风险能力和市场竞争力。

二是应对监管要求与行业竞争。在以净资本为核心的监管体系下,券商聚焦主责主业,资本实力是业务准入和风险防范的关键。对于中小券商而言,定增是突破资本瓶颈的重要途径,有助于其快速适应市场发展的战略转型。

定增也是券商优化业务结构的关键工具。郭涛表示,定增的作用体现在三个方面:

其一,突破净资本瓶颈,支撑重资产业务扩张。

其二,通过引入战略投资者或控股股东增持,优化股权结构。

其三,作为行业并购整合的支付手段。

经历多阶段调整

记者了解到,近年来,券商再融资从前期监管趋严、避免盲目扩张,到进入结构优化期、行业融资节奏趋于理性,经历了多个阶段的调整。

2020年以前,处于粗放扩张期。在2020年再融资新规出台前,券商定增市场以规模扩张为主,资金多投向自营、资本中介等高资本消耗业务。

2021至2022年,是监管收紧与规范期。随着监管层倡导券商“资本节约型发展”,再融资审核趋严。2023年初,证监会明确要求券商融资需聚焦主业、审慎开展重资本业务,致使中原证券、财达证券等多家券商终止定增计划。

2023至2024年,为松绑与提质增效期。2023年后,政策导向转变为支持合理融资,但强调资金使用效率。天风证券、南京证券等方案通过压缩自营投入、增加轻资本业务布局,体现了“提质增效”的理念。

2024年至今,处于高质量发展深化期。2024年5月,证监会修订《关于加强上市证券公司监管的规定》,要求融资需结合股东回报、经营状况及市场战略,严格规范用途,审慎发展重资本业务。在此阶段,券商定增更注重资本结构的长期优化,例如天风证券、南京证券控股股东承诺锁定股份5年,传递出长期发展的信心。

资本管理精细化

与最初版本相比,天风证券和南京证券在最新定增方案中的募资投向有了明显调整,逐步向“轻资本”发展方向转变。

天风证券40亿元定增资金中,拟将15亿元用于财富管理业务、5亿元用于投资交易业务,剩余20亿元用于偿还债务及补充流动资金;南京证券50亿元定增则细分投向投行、财富管理等轻资本业务,并压缩自营等高资本消耗型业务。

重点方向的变化,预示着将对行业产生深远影响。郭涛认为,未来券商业务格局如下:

重资本业务方面,自营投资向非方向性转型,转向FICC(固定收益、外汇和大宗商品)做市等低消耗领域;融资融券强化差异化定价以匹配风险分层。轻资本业务方面,投行向“产业投行”升级,深化对专精特新企业的服务;财富管理加速买方转型,强化投顾队伍建设与金融科技赋能。

与此同时,券商将从“规模驱动”转向“能力驱动”。石磊认为,行业将呈现以下核心趋势:

一是轻资产化。财富管理、投行、金融科技的占比将提升,券商将通过定制化资产配置、智能投顾、养老金融等细分赛道深化服务,以响应共同富裕政策下的普惠需求。

二是资本管理精细化。风险收益匹配将更趋理性;资金投向强调“提质增效”,如压缩低效自营规模,优化资产负债结构,再融资更注重股东回报。

三是国际化与科技赋能。跨境业务和数字化将成为新的增长点。头部券商通过跨境衍生品服务满足客户全球资产配置需求。同时,券商将配合国家发展战略,为企业“出海”提供跨境并购、境外发债等综合金融服务。